Пенсионные Горки: Как Мы Пытаемся Заглянуть в Будущее Наших Накоплений

Приветствую вас, друзья! Сегодня мы поговорим о теме, которая касается каждого из нас, независимо от возраста и социального статуса – о наших пенсионных накоплениях. Вернее, о том, что с ними будет. Мы все живем в эпоху перемен, и пенсионная система России, к сожалению, не является исключением. Постоянные реформы, изменения в законодательстве и экономическая нестабильность заставляют нас задуматься: а что же ждет нас в будущем, когда мы выйдем на заслуженный отдых? Мы не эксперты, не финансисты, мы – обычные люди, которые пытаются разобраться в этом сложном вопросе и найти ответы на свои вопросы. Поделимся своим опытом, размышлениями и постараемся вместе взглянуть на будущее пенсионных накоплений в России.

Пенсионная Система: Вчера, Сегодня, Завтра

Чтобы понять, куда мы движемся, важно вспомнить, откуда мы пришли. Пенсионная система в России прошла долгий путь, полный взлетов и падений. От солидарной системы, где работающее поколение обеспечивало пенсионеров, мы постепенно переходим к накопительной системе, где каждый сам формирует свою будущую пенсию. Но этот переход оказался не таким гладким, как планировалось. Заморозки пенсионных накоплений, изменения в пенсионном возрасте и другие реформы вызвали у многих из нас чувство неопределенности и недоверия. Мы помним, как начинали откладывать часть своей зарплаты на будущую пенсию, надеясь на достойную прибавку к государственным выплатам. Но со временем эти надежды стали таять, уступая место тревоге и сомнениям.

Сегодняшняя ситуация такова, что пенсионная система находится в состоянии постоянной трансформации. Государство пытается найти баланс между необходимостью обеспечить достойные пенсии нынешним пенсионерам и создать эффективную систему накоплений для будущих. Но получается это, мягко говоря, не очень. Мы видим, как меняются правила игры, как появляются новые возможности и ограничения. И в этой ситуации нам, простым гражданам, приходится самостоятельно принимать решения, от которых будет зависеть наше будущее.

Накопительная Пенсия: Мифы и Реальность

Накопительная пенсия – это, пожалуй, самая обсуждаемая и самая противоречивая часть пенсионной системы. С одной стороны, это возможность самостоятельно формировать свою пенсию, выбирать управляющую компанию или негосударственный пенсионный фонд (НПФ) и влиять на размер своих будущих выплат. С другой стороны, это риск потерять свои накопления из-за инфляции, неэффективного управления или банкротства НПФ.

Мы помним, как активно рекламировались НПФ, как нам обещали золотые горы и высокие проценты доходности. Многие из нас поверили этим обещаниям и перевели свои накопления в НПФ. Но со временем мы поняли, что не все так просто. Доходность НПФ часто оказывалась ниже инфляции, а некоторые фонды и вовсе прекращали свое существование. Мы стали более осторожными и критичными, понимая, что выбор НПФ – это серьезный шаг, который требует тщательного анализа и взвешенного решения.

Вот некоторые моменты, которые мы учитываем, когда речь заходит о накопительной пенсии:

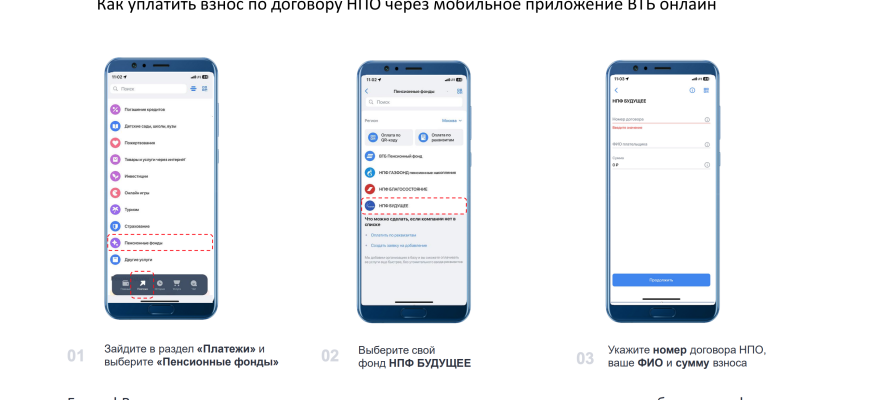

- Надежность НПФ: Изучаем рейтинги, отзывы, финансовую отчетность.

- Доходность: Сравниваем доходность разных НПФ за последние несколько лет.

- Условия договора: Внимательно читаем договор, обращаем внимание на комиссии, штрафы и другие важные условия.

- Диверсификация: Понимаем, что инвестиции в разные активы снижают риск потери накоплений.

Альтернативные Способы Формирования Пенсионных Накоплений

Помимо накопительной пенсии, существуют и другие способы формирования пенсионных накоплений. Кто-то инвестирует в недвижимость, кто-то открывает банковские вклады, кто-то покупает ценные бумаги. Каждый выбирает свой путь, исходя из своих финансовых возможностей, целей и рисков.

Мы, например, рассматриваем несколько вариантов:

- Недвижимость: Покупка квартиры или дома для сдачи в аренду.

- Банковские вклады: Открытие вкладов в разных банках с целью диверсификации рисков.

- Ценные бумаги: Инвестиции в акции, облигации и другие ценные бумаги.

- Индивидуальный инвестиционный счет (ИИС): Использование ИИС для получения налоговых вычетов и увеличения доходности инвестиций.

Каждый из этих способов имеет свои плюсы и минусы, и мы стараемся учитывать их при принятии решения. Главное – не полагаться только на государственную пенсию, а самостоятельно заботиться о своем будущем.

«Самый верный способ предсказать будущее – это создать его.»

, Питер Друкер

Риски и Возможности: Что Нас Ждет Впереди?

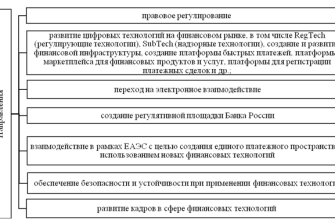

Будущее пенсионных накоплений в России – это сложная и многогранная тема, на которую нет однозначного ответа. С одной стороны, мы видим риски, связанные с экономической нестабильностью, инфляцией, изменениями в законодательстве и неэффективным управлением пенсионными фондами. С другой стороны, мы видим возможности, связанные с развитием финансовых технологий, появлением новых инвестиционных инструментов и повышением финансовой грамотности населения.

Мы считаем, что в будущем нас ждет:

- Дальнейшая трансформация пенсионной системы: Государство будет продолжать реформировать пенсионную систему, чтобы сделать ее более устойчивой и эффективной.

- Повышение пенсионного возраста: Возможно, пенсионный возраст будет постепенно повышаться и дальше.

- Развитие добровольного пенсионного страхования: Государство будет стимулировать развитие добровольного пенсионного страхования, чтобы граждане могли самостоятельно формировать свою пенсию.

- Рост финансовой грамотности: Все больше людей будут осознавать важность финансового планирования и самостоятельно заботиться о своем будущем.

В этой ситуации нам, простым гражданам, важно:

- Повышать свою финансовую грамотность: Изучать основы инвестирования, разбираться в финансовых инструментах и принимать взвешенные решения.

- Диверсифицировать свои пенсионные накопления: Не полагаться только на один источник дохода, а использовать разные способы формирования пенсии.

- Быть в курсе изменений в законодательстве: Следить за новостями и изменениями в пенсионной системе, чтобы вовремя реагировать на них.

- Не бояться обращаться за помощью к профессионалам: Если у вас возникают вопросы или сомнения, не стесняйтесь обращаться за консультацией к финансовым консультантам.

Наш Личный Опыт и Советы

Мы не эксперты, но у нас есть свой личный опыт и свои соображения по поводу пенсионных накоплений. Мы считаем, что главное – это не сидеть сложа руки и ждать, пока государство позаботится о нас, а самостоятельно брать ответственность за свое будущее.

Вот несколько советов, которые мы можем дать:

- Начинайте откладывать как можно раньше: Чем раньше вы начнете откладывать деньги на пенсию, тем больше у вас будет времени для накопления капитала.

- Откладывайте регулярно: Даже небольшие суммы, откладываемые регулярно, могут со временем превратиться в значительный капитал.

- Используйте разные инструменты: Не ограничивайтесь только накопительной пенсией или банковскими вкладами, используйте разные инструменты для диверсификации рисков и увеличения доходности.

- Будьте терпеливы: Инвестирование – это долгосрочный процесс, который требует терпения и дисциплины. Не ждите мгновенных результатов, а двигайтесь к своей цели постепенно.

- Не бойтесь учиться: Повышайте свою финансовую грамотность, изучайте новые инструменты и стратегии, чтобы принимать более обоснованные решения.

Мы понимаем, что у каждого из нас своя ситуация, свои возможности и свои цели. Но мы надеемся, что наш опыт и наши размышления помогут вам лучше разобраться в вопросе пенсионных накоплений и принять правильные решения для своего будущего. Будем рады, если вы поделитесь своим опытом и своими соображениями в комментариях. Вместе мы сможем найти ответы на самые сложные вопросы и создать достойное будущее для себя и своих близких.

Подробнее

| Запрос 1 | Запрос 2 | Запрос 3 | Запрос 4 | Запрос 5 |

|---|---|---|---|---|

| пенсионные накопления 2024 | инвестиции в пенсию | альтернативные пенсионные планы | будущее пенсионной системы | НПФ рейтинг надежности |

| Запрос 6 | Запрос 7 | Запрос 8 | Запрос 9 | Запрос 10 |

| добровольное пенсионное страхование | пенсионный возраст в России | накопительная пенсия риски | как увеличить пенсию | пенсионная реформа 2024 |