Отлично‚ вот статья с использованием указанных требований:

Когда банк теряет лицо: Как вернуть доверие клиентов

Доверие – это краеугольный камень любых отношений‚ и банковская сфера здесь не исключение. Когда мы‚ как потребители финансовых услуг‚ сталкиваемся с проблемами в банке‚ будь то некомпетентное обслуживание‚ технические сбои или‚ что еще хуже‚ финансовые потери‚ наше доверие к этому учреждению стремительно падает. Восстановление этого доверия – задача не из легких‚ требующая от банков стратегического подхода и готовности к переменам.

В этой статье мы поделимся своим опытом и наблюдениями о том‚ какие механизмы могут помочь банкам вернуть расположение клиентов‚ когда доверие подорвано. Мы рассмотрим различные аспекты этой проблемы‚ от честности и прозрачности до инноваций и клиентоориентированности.

Почему доверие так важно для банков

Доверие – это не просто приятный бонус‚ а жизненно необходимый элемент для успешного функционирования банка. Когда мы доверяем банку‚ мы готовы размещать в нем свои сбережения‚ брать кредиты‚ инвестировать и пользоваться другими финансовыми продуктами. Без доверия банк теряет клиентов‚ а вместе с ними – и прибыль. Более того‚ отсутствие доверия может привести к серьезным репутационным потерям‚ которые трудно восстановить.

В современном мире‚ где информация распространяется мгновенно‚ один негативный отзыв может нанести огромный ущерб репутации банка. Поэтому поддержание и восстановление доверия – это постоянный процесс‚ требующий от банков непрерывных усилий.

Причины потери доверия к банкам

Прежде чем говорить о восстановлении доверия‚ необходимо понять‚ почему оно теряется. Причин может быть множество‚ и они варьируются в зависимости от конкретной ситуации. Вот некоторые из наиболее распространенных:

- Некомпетентное обслуживание: Невежливые сотрудники‚ неспособность решить проблему клиента‚ долгие очереди – все это подрывает доверие.

- Технические сбои: Проблемы с интернет-банкингом‚ мобильными приложениями‚ банкоматами могут вызвать раздражение и недоверие.

- Непрозрачные условия: Скрытые комиссии‚ сложные договоры‚ запутанные тарифы – все это создает впечатление‚ что банк пытается обмануть клиента.

- Финансовые потери: Если клиент теряет деньги из-за мошеннических операций или неправильных инвестиционных решений‚ доверие к банку падает до нуля.

- Нарушение конфиденциальности: Утечка персональных данных‚ несанкционированный доступ к счетам – это серьезные нарушения‚ которые могут привести к серьезным последствиям.

- Неэтичное поведение: Агрессивные продажи‚ навязывание ненужных услуг‚ обман – все это разрушает доверие;

Пример из личного опыта

Мы однажды столкнулись с ситуацией‚ когда из-за технического сбоя в банке с нашего счета была списана сумма‚ которую мы не тратили. Несмотря на то‚ что банк в итоге вернул деньги‚ процесс занял несколько недель и потребовал от нас множества звонков и посещений офиса. Эта ситуация серьезно подорвала наше доверие к банку‚ и мы долго не решались снова пользоваться его услугами.

Механизмы восстановления доверия

Восстановление доверия – это сложный и многоэтапный процесс‚ требующий от банков комплексного подхода. Вот некоторые из наиболее эффективных механизмов:

- Честность и прозрачность: Банки должны быть честными и открытыми со своими клиентами‚ предоставлять полную и достоверную информацию о своих продуктах и услугах‚ не скрывать комиссии и другие платежи.

- Ответственность: Банки должны признавать свои ошибки и нести ответственность за свои действия. Если клиент пострадал из-за ошибки банка‚ ему должна быть предоставлена компенсация.

- Оперативное решение проблем: Банки должны быстро и эффективно решать проблемы клиентов‚ предоставлять им поддержку и помощь в сложных ситуациях.

- Персонализированный подход: Банки должны учитывать индивидуальные потребности и предпочтения каждого клиента‚ предлагать им продукты и услуги‚ которые соответствуют их запросам.

- Инновации: Банки должны постоянно развиваться и внедрять новые технологии‚ чтобы улучшить качество обслуживания и повысить удобство для клиентов.

- Клиентоориентированность: Банки должны ставить интересы клиентов на первое место‚ стремиться к тому‚ чтобы каждый клиент чувствовал себя ценным и важным.

- Улучшение коммуникации: Банки должны активно взаимодействовать с клиентами‚ предоставлять им информацию о новостях и изменениях‚ отвечать на их вопросы и отзывы.

«Доверие – это валюта XXI века.» ⏤ Том Питерс‚ американский писатель и бизнес-гуру.

Конкретные шаги‚ которые могут предпринять банки

Чтобы успешно восстановить доверие‚ банки могут предпринять следующие конкретные шаги:

- Провести аудит клиентского опыта: Выявить слабые места в обслуживании и принять меры по их устранению.

- Обучить сотрудников: Повысить квалификацию персонала‚ научить их эффективно общаться с клиентами и решать их проблемы.

- Упростить продукты и услуги: Сделать их более понятными и доступными для широкой аудитории.

- Улучшить онлайн-сервисы: Сделать интернет-банкинг и мобильные приложения более удобными и функциональными.

- Внедрить систему обратной связи: Собирать отзывы клиентов и использовать их для улучшения качества обслуживания.

- Разработать программу лояльности: Вознаграждать клиентов за их доверие и преданность.

- Проводить социальные кампании: Поддерживать социально значимые проекты и участвовать в благотворительной деятельности.

Роль регуляторов и государства

Восстановление доверия к банковской системе – это задача не только банков‚ но и регуляторов и государства. Регуляторы должны устанавливать строгие правила и контролировать их соблюдение‚ чтобы предотвратить злоупотребления и защитить интересы потребителей. Государство должно создавать благоприятные условия для развития банковской системы и поддерживать ее стабильность.

Важно‚ чтобы регуляторы оперативно реагировали на нарушения и применяли санкции к банкам‚ которые не соблюдают правила. Это позволит создать атмосферу ответственности и подотчетности.

Восстановление доверия к банкам – это длительный и сложный процесс‚ требующий от банков искренней готовности к переменам и постоянных усилий. Честность‚ прозрачность‚ ответственность‚ клиентоориентированность и инновации – вот ключевые принципы‚ которые должны лежать в основе стратегии восстановления доверия. Только тогда банки смогут вернуть расположение клиентов и укрепить свою репутацию.

Наш опыт показывает‚ что даже в самых сложных ситуациях доверие можно восстановить‚ если банк готов признавать свои ошибки‚ идти навстречу клиентам и постоянно работать над улучшением качества обслуживания. Главное – помнить‚ что доверие – это хрупкий капитал‚ который легко потерять и трудно вернуть.

Подробнее

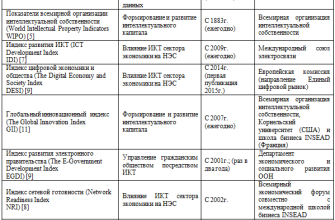

| LSI Запрос 1 | LSI Запрос 2 | LSI Запрос 3 | LSI Запрос 4 | LSI Запрос 5 |

|---|---|---|---|---|

| Как вернуть доверие к банку после кризиса | Управление репутацией банка в интернете | Стратегии повышения лояльности клиентов банка | Влияние отзывов клиентов на репутацию банка | Эффективные инструменты для работы с жалобами клиентов |

| Прозрачность банковских услуг для клиентов | Роль клиентского сервиса в восстановлении доверия | Коммуникационная стратегия банка в кризисной ситуации | Защита прав потребителей банковских услуг | Социальная ответственность банков и доверие клиентов |