- Защити свои сбережения: Все, что нужно знать о страховании банковских вкладов

- Что такое страхование банковских вкладов и зачем оно нужно?

- Как работает система страхования вкладов?

- Какие вклады подлежат страхованию?

- Как получить страховое возмещение?

- Модели страхования банковских вкладов в разных странах

- Риски и ограничения системы страхования вкладов

- Как выбрать банк и обезопасить свои вклады?

Защити свои сбережения: Все, что нужно знать о страховании банковских вкладов

Привет, друзья! Сегодня мы поговорим о теме, которая касается каждого, кто хранит деньги в банке. А именно – о страховании банковских вкладов. Мы, как и многие из вас, долгое время относились к этому вопросу как к чему-то само собой разумеющемуся. Но чем больше мы узнавали, тем яснее становилось: понимание принципов страхования вкладов – это ключ к спокойствию и уверенности в завтрашнем дне.

Ведь, согласитесь, кому хочется потерять свои кровно заработанные из-за проблем у банка? Поэтому давайте вместе разберемся, как работает эта система защиты, какие у нее особенности и на что стоит обратить внимание.

Что такое страхование банковских вкладов и зачем оно нужно?

Страхование банковских вкладов – это государственная система, созданная для защиты средств вкладчиков в случае банкротства или отзыва лицензии у банка. Представьте себе ситуацию: вы долго копили деньги на квартиру, машину или просто «на черный день», положили их в банк, а тут – бац! – у банка начались проблемы. Без системы страхования вы могли бы потерять все свои сбережения.

Именно поэтому страхование вкладов так важно. Оно гарантирует, что в случае наступления страхового случая вы получите свои деньги обратно, в пределах установленной суммы. Это как подушка безопасности для ваших финансов.

Основная цель системы страхования вкладов – поддержание стабильности банковской системы и укрепление доверия населения к банкам. Когда люди уверены в сохранности своих сбережений, они охотнее несут деньги в банки, что способствует развитию экономики.

Как работает система страхования вкладов?

Механизм работы системы страхования вкладов довольно прост. Банки, привлекающие средства физических лиц, обязаны участвовать в системе страхования вкладов и регулярно отчислять взносы в специальный фонд – Фонд страхования вкладов. Эти взносы формируют финансовую базу, из которой и производятся выплаты вкладчикам в случае наступления страхового случая.

Когда у банка возникают проблемы и он не может выполнять свои обязательства перед вкладчиками, государство (в лице Агентства по страхованию вкладов – АСВ) выплачивает вкладчикам страховое возмещение. Размер страхового возмещения ограничен определенной суммой, которая устанавливается законодательством. В России, например, эта сумма составляет 1,4 миллиона рублей на одного вкладчика в одном банке.

Важно понимать, что страховое возмещение выплачивается не на каждый вклад, а на каждого вкладчика в одном банке. То есть, если у вас несколько вкладов в одном банке, то общая сумма возмещения не превысит установленный лимит. Поэтому, если у вас есть крупные суммы, целесообразно распределить их по разным банкам.

Какие вклады подлежат страхованию?

Страхованию подлежат практически все виды вкладов физических лиц в банках, участвующих в системе страхования вкладов, в т.ч.:

- Вклады до востребования

- Срочные вклады

- Вклады в валюте Российской Федерации и в иностранной валюте

- Средства на счетах индивидуальных предпринимателей (в определенных случаях)

Однако, есть и исключения. Не подлежат страхованию:

- Средства на счетах юридических лиц

- Вклады в филиалах российских банков за границей

- Средства, переданные банкам в доверительное управление

- Обезличенные металлические счета (ОМС)

Как получить страховое возмещение?

Процедура получения страхового возмещения довольно проста. После наступления страхового случая АСВ публикует информацию о порядке и сроках выплаты возмещения. Вкладчику необходимо обратиться в банк-агент (банк, уполномоченный АСВ на выплату возмещения) с заявлением и документами, удостоверяющими личность. Как правило, выплата возмещения начинается в течение 14 дней с момента наступления страхового случая.

Важно: следите за новостями и объявлениями АСВ, чтобы не пропустить сроки подачи заявления на выплату возмещения.

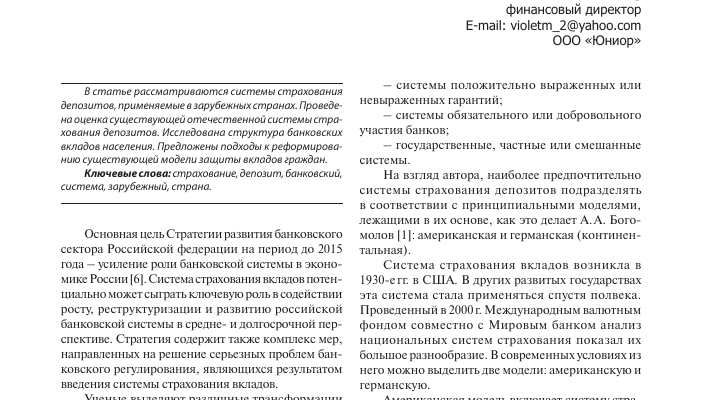

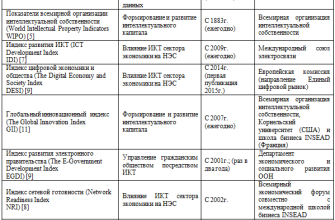

Модели страхования банковских вкладов в разных странах

Системы страхования вкладов существуют во многих странах мира, но они могут различаться по своим параметрам. Основные различия касаются:

- Размера страхового покрытия: В разных странах установлены разные лимиты страхового возмещения. Например, в США он составляет 250 000 долларов, в Евросоюзе – 100 000 евро.

- Источников финансирования: В одних странах система страхования вкладов финансируется только за счет взносов банков, в других – за счет взносов банков и государственных средств.

- Охвата: В некоторых странах система страхования вкладов распространяется на все виды вкладов, в других – только на определенные.

Рассмотрим несколько примеров:

- США: Федеральная корпорация по страхованию депозитов (FDIC) страхует вклады на сумму до 250 000 долларов на одного вкладчика в одном банке.

- Евросоюз: Директива ЕС о системах гарантирования вкладов устанавливает минимальный уровень страхового покрытия в размере 100 000 евро на одного вкладчика в одном банке.

- Канада: Канадская корпорация по страхованию депозитов (CDIC) страхует вклады на сумму до 100 000 канадских долларов на одного вкладчика в одном банке.

Сравнение моделей страхования вкладов в разных странах позволяет понять, какие параметры являются наиболее эффективными для защиты интересов вкладчиков и поддержания стабильности банковской системы.

«Единственный способ делать великое дело – любить то, что ты делаешь.»

— Стив Джобс

Риски и ограничения системы страхования вкладов

Несмотря на свою важность, система страхования вкладов не лишена рисков и ограничений. Во-первых, существует риск нехватки средств в Фонде страхования вкладов в случае массового банкротства банков. Во-вторых, страховое возмещение может не покрыть все потери вкладчика, особенно если сумма вклада превышает установленный лимит. В-третьих, система страхования вкладов может создавать «моральный риск» для банков, которые, зная о защите вкладов, могут вести более рискованную деятельность.

Важно помнить, что страхование вкладов – это не панацея от всех финансовых проблем. Оно лишь снижает риск потери сбережений в случае банкротства банка. Поэтому важно ответственно подходить к выбору банка и диверсифицировать свои вложения.

Как выбрать банк и обезопасить свои вклады?

Выбор банка – это ответственный шаг, который требует внимательного анализа. Прежде чем открыть вклад, убедитесь, что банк участвует в системе страхования вкладов. Эту информацию можно найти на сайте АСВ или на сайте банка.

Обратите внимание на следующие факторы:

- Финансовая устойчивость банка: Изучите финансовые показатели банка, его рейтинг и отзывы клиентов.

- Условия вкладов: Сравните процентные ставки, сроки и условия досрочного расторжения вкладов в разных банках.

- Репутация банка: Почитайте отзывы о банке в интернете, узнайте, как банк решает проблемы клиентов.

Чтобы обезопасить свои вклады, рекомендуется:

- Диверсифицировать вложения: Не храните все свои деньги в одном банке. Разделите их между несколькими банками, участвующими в системе страхования вкладов.

- Не превышать лимит страхового возмещения: Если у вас есть крупные суммы, распределите их по разным банкам, чтобы в случае банкротства одного из них вы получили полное возмещение.

- Следить за новостями: Будьте в курсе событий в банковской сфере, чтобы вовремя среагировать на возможные проблемы.

Страхование банковских вкладов – это важный инструмент защиты ваших сбережений. Понимание принципов работы этой системы, ее рисков и ограничений, а также ответственный подход к выбору банка помогут вам сохранить свои деньги и избежать финансовых потерь. Надеемся, что наша статья помогла вам разобраться в этой важной теме. Будьте финансово грамотными и берегите свои сбережения!

Подробнее

| LSI Запрос | LSI Запрос | LSI Запрос | LSI Запрос | LSI Запрос |

|---|---|---|---|---|

| Гарантии сохранности вкладов | Защита банковских депозитов | Возмещение по вкладам | Страховые случаи в банках | АСВ выплаты вкладчикам |

| Условия страхования вкладов | Как застраховать вклад | Лимит страхового возмещения | Надежность банковских вкладов | Риски банковских вкладов |