Высокочастотная Торговля: Скрытая Угроза или Невидимый Спаситель в Экономическом Шторме?

В мире финансов, где секунды решают миллионы, высокочастотная торговля (HFT) занимает особое место. Это сложная система, основанная на алгоритмах и молниеносных скоростях, которая вызывает множество вопросов и споров. Мы решили разобраться, какую роль HFT играет в экономических кризисах – является ли она катализатором нестабильности или же, наоборот, смягчает последствия финансовых потрясений?

Наш опыт показывает, что отношение к HFT в профессиональном сообществе неоднозначно. Кто-то видит в ней инструмент повышения ликвидности и эффективности рынка, а кто-то – источник повышенного риска и манипуляций. Мы попытаемся взглянуть на эту проблему объективно, опираясь на доступные данные и наш собственный анализ.

Что такое Высокочастотная Торговля?

Прежде чем погрузиться в обсуждение роли HFT в кризисах, необходимо понять, что она собой представляет. Высокочастотная торговля – это форма алгоритмической торговли, характеризующаяся использованием мощных компьютеров и сложных алгоритмов для совершения большого количества сделок за очень короткий промежуток времени. Эти сделки могут занимать доли секунды, что недоступно для обычных трейдеров.

Ключевые особенности HFT:

- Высокая скорость: Сделки совершаются за миллисекунды.

- Алгоритмическая основа: Решения о покупке и продаже принимаются автоматически на основе заданных алгоритмов.

- Большой объем: HFT-фирмы совершают огромное количество сделок в день.

- Соколокация: HFT-фирмы размещают свои серверы как можно ближе к биржам для минимизации задержек.

Основная цель HFT – извлечение прибыли из небольших ценовых различий (арбитраж) и предоставление ликвидности рынку. Однако, как мы увидим далее, эти преимущества могут иметь и обратную сторону.

HFT и Ликвидность Рынка: Палка о Двух Концах

Сторонники HFT утверждают, что она способствует повышению ликвидности рынка, то есть облегчает покупку и продажу активов. Это происходит за счет того, что HFT-фирмы постоянно выставляют заявки на покупку и продажу, сужая спред (разницу между ценой покупки и ценой продажи). В теории, это делает рынок более эффективным и снижает транзакционные издержки для всех участников.

Однако, в кризисные периоды эта ликвидность может исчезать так же быстро, как и появляется. HFT-алгоритмы, настроенные на извлечение прибыли из небольших ценовых колебаний, могут отключаться или переходить в режим «защиты», когда рынок становится слишком волатильным. В результате, ликвидность резко падает, что может усугубить панику и привести к еще большему снижению цен.

Мы наблюдали это во время так называемого «Flash Crash» 6 мая 2010 года, когда американский фондовый рынок внезапно обвалился на несколько процентов, а затем частично восстановился в течение нескольких минут. Многие эксперты считают, что HFT сыграла ключевую роль в этом событии, усилив панику и спровоцировав каскадное снижение цен.

Роль HFT в Усилении Волатильности

Еще один аргумент против HFT заключается в том, что она может усиливать волатильность рынка. Алгоритмы, настроенные на извлечение прибыли из краткосрочных ценовых колебаний, могут создавать «ложные» сигналы и провоцировать резкие скачки цен. Это особенно опасно в периоды неопределенности, когда рынок и без того подвержен сильным колебаниям.

Мы заметили, что HFT-фирмы часто используют стратегии, основанные на «гонке вооружений» – каждая компания пытается создать алгоритм, который будет быстрее и точнее, чем алгоритмы конкурентов. Это может приводить к ситуации, когда все участники рынка реагируют на одни и те же сигналы одновременно, усиливая колебания цен.

Кроме того, HFT может создавать «шум» на рынке, затрудняя анализ фундаментальных факторов и принятие обоснованных инвестиционных решений. Трейдеры, которые не используют HFT, могут испытывать трудности в интерпретации рыночных сигналов и оказываться в невыгодном положении.

«Высокочастотная торговля не создает ценности, она только перераспределяет ее.»

— Nassim Nicholas Taleb

Манипуляции и Несправедливое Преимущество

Критики HFT также указывают на возможность манипуляций и недобросовестной конкуренции. Благодаря своей скорости и технологическому превосходству, HFT-фирмы могут получать информацию раньше других участников рынка и использовать ее для извлечения прибыли. Это может создавать несправедливое преимущество и подрывать доверие к рынку.

Например, HFT-фирмы могут использовать так называемый «спуфинг» – размещение фиктивных заявок на покупку или продажу с целью повлиять на цену актива. Эти заявки затем отменяются до их исполнения, но успевают создать впечатление о повышенном спросе или предложении, что может привести к искусственному изменению цены.

Мы считаем, что регулирующие органы должны уделять особое внимание контролю за HFT-фирмами и пресекать любые попытки манипуляций. Необходимо обеспечить равные условия для всех участников рынка и защитить интересы инвесторов.

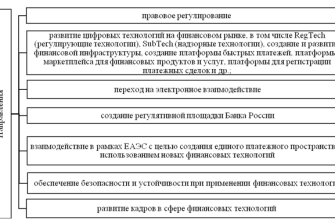

Регулирование HFT: Необходимый Баланс

Вопрос о регулировании HFT является предметом постоянных дискуссий. С одной стороны, чрезмерное регулирование может задушить инновации и снизить ликвидность рынка. С другой стороны, отсутствие регулирования может привести к злоупотреблениям и повысить риск финансовых кризисов.

Мы убеждены, что необходимо найти баланс между этими двумя крайностями; Регулирование HFT должно быть направлено на:

- Повышение прозрачности: HFT-фирмы должны раскрывать информацию о своих алгоритмах и торговых стратегиях.

- Предотвращение манипуляций: Должны быть установлены четкие правила, запрещающие спуфинг и другие формы манипуляций.

- Ограничение скорости: Необходимо рассмотреть возможность введения минимального времени удержания позиций для HFT-фирм.

- Усиление контроля: Регулирующие органы должны иметь возможность оперативно отслеживать и анализировать HFT-активность.

Важно отметить, что регулирование HFT должно быть международным, поскольку финансовые рынки становятся все более глобальными. Разные страны должны координировать свои усилия, чтобы избежать регуляторного арбитража и обеспечить равные условия для всех участников рынка.

Наш опыт показывает, что HFT – это мощный инструмент, который может быть использован как во благо, так и во вред. Ключевым фактором является регулирование. Только при наличии эффективного регулирования можно минимизировать риски, связанные с HFT, и использовать ее потенциал для повышения стабильности и эффективности финансовых рынков.

Мы продолжим следить за развитием HFT и ее влиянием на экономику. Надеемся, что эта статья помогла вам лучше понять эту сложную и важную тему.

Подробнее

| Влияние HFT на волатильность | Регулирование высокочастотной торговли | HFT и ликвидность рынка | Стратегии высокочастотной торговли | Риски высокочастотной торговли |

|---|---|---|---|---|

| Алгоритмическая торговля и кризисы | Последствия flash crash 2010 | Манипуляции на рынке HFT | Эволюция высокочастотной торговли | Будущее HFT в финансах |