- Стресс-тесты банков: Как мы спасли наши сбережения (и нервы)

- Что такое стресс-тесты и зачем они нужны банкам?

- Кто проводит стресс-тесты?

- Как мы изучали результаты стресс-тестов

- Ключевые показатели, на которые стоит обратить внимание:

- Наш личный опыт: что мы обнаружили

- Как использовать результаты стресс-тестов в свою пользу

- Что делать, если банк испытывает трудности?

Стресс-тесты банков: Как мы спасли наши сбережения (и нервы)

Когда речь заходит о наших кровно заработанных деньгах, лежащих в банках, спокойствие улетучивается мгновенно. Новости о финансовых кризисах, банкротствах и прочих неприятностях заставляют нас нервно поглядывать на баланс и думать: «А что, если…?». И вот однажды, начитавшись статей про экономические риски, мы решили разобраться: а насколько вообще устойчивы банки, в которых мы держим свои сбережения? Что такое эти самые «стресс-тесты» и как они работают? И, самое главное, как нам, простым вкладчикам, использовать эту информацию в свою пользу?

Что такое стресс-тесты и зачем они нужны банкам?

Стресс-тесты – это своеобразный «экзамен на прочность» для финансовых институтов. Представьте себе, что ваш банк – это корабль, а экономика – море. Стресс-тест – это шторм, который этот корабль должен выдержать. Банки моделируют различные неблагоприятные сценарии – от резкого падения цен на нефть до массовой невыплаты кредитов – и смотрят, как их капитал и ликвидность поведут себя в этих условиях. Цель – понять, сможет ли банк пережить «шторм» и продолжить выполнять свои обязательства перед вкладчиками и кредиторами.

Для банков стресс-тесты – это не просто формальность, а важный инструмент управления рисками. Они помогают выявить слабые места в финансовой системе, оценить потенциальные убытки и принять меры для повышения устойчивости. Кроме того, успешное прохождение стресс-тестов – это сигнал для инвесторов и вкладчиков о надежности банка.

Кто проводит стресс-тесты?

В большинстве стран стресс-тесты банков проводятся центральными банками или другими регулирующими органами. Например, в США это Федеральная резервная система (ФРС), в Европе – Европейский центральный банк (ЕЦБ), а в России – Центральный банк Российской Федерации (ЦБ РФ). Регуляторы разрабатывают сценарии стресс-тестов, собирают данные от банков и анализируют результаты. Они также могут требовать от банков принятия мер по улучшению финансовой устойчивости.

Как мы изучали результаты стресс-тестов

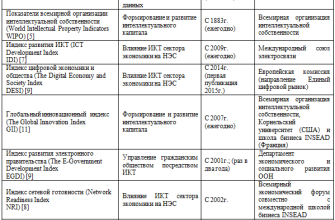

Итак, мы решили копнуть глубже и посмотреть результаты стресс-тестов тех банков, в которых у нас были открыты счета. Где искать эту информацию? Обычно регуляторы публикуют отчеты о стресс-тестах на своих официальных сайтах. Например, на сайте ЦБ РФ можно найти информацию о стресс-тестировании российских банков. Важно помнить, что информация часто представлена в виде сложных таблиц и графиков, поэтому нужно запастись терпением и желанием разобраться.

Что мы искали в этих отчетах? В первую очередь, нас интересовали показатели достаточности капитала и ликвидности банков в стрессовых сценариях; Достаточность капитала показывает, сколько у банка собственных средств, чтобы покрыть возможные убытки. Ликвидность – это способность банка вовремя расплачиваться по своим обязательствам. Если эти показатели оставались на приемлемом уровне даже в самых пессимистичных сценариях, мы могли вздохнуть с облегчением.

Ключевые показатели, на которые стоит обратить внимание:

- Коэффициент достаточности капитала (Н1.0). Чем выше этот показатель, тем лучше. Регулятор устанавливает минимальные значения, ниже которых банк не должен опускаться даже в стрессовых ситуациях.

- Норматив мгновенной ликвидности (Н2). Показывает, насколько банк способен быстро погасить свои обязательства.

- Норматив текущей ликвидности (Н3). Отражает способность банка погасить свои обязательства в течение месяца.

Наш личный опыт: что мы обнаружили

После изучения отчетов о стресс-тестах мы обнаружили интересную картину. Некоторые банки показали отличные результаты, с запасом проходя все стрессовые сценарии. Другие же оказались более уязвимыми, и их показатели достаточности капитала в кризисных ситуациях приближались к минимальным значениям. Конечно, это не означало, что эти банки завтра обанкротятся, но это был повод задуматься.

Мы решили диверсифицировать свои сбережения и перевести часть средств из банков, показавших худшие результаты, в более устойчивые. Это было не самое простое решение, так как приходилось учитывать условия вкладов и возможные потери процентов при досрочном расторжении договоров. Но мы решили, что спокойствие и уверенность в сохранности наших денег важнее.

«Риск происходит от незнания того, что вы делаете.» – Уоррен Баффет

Как использовать результаты стресс-тестов в свою пользу

Итак, как же нам, простым вкладчикам, использовать результаты стресс-тестов в свою пользу? Вот несколько советов:

- Не кладите все яйца в одну корзину. Диверсифицируйте свои сбережения, размещая их в разных банках.

- Обращайте внимание на рейтинги банков. Рейтинговые агентства (например, Moody’s, Standard & Poor’s, Fitch) оценивают финансовую устойчивость банков и присваивают им рейтинги. Чем выше рейтинг, тем надежнее банк.

- Следите за новостями. Будьте в курсе экономических событий и новостей о банковском секторе.

- Изучайте информацию о стресс-тестах. Если у вас есть время и желание, попробуйте разобраться в отчетах регуляторов о стресс-тестировании банков.

- Не паникуйте. Даже если банк показывает не самые лучшие результаты в стресс-тестах, это не повод для паники. Просто примите это к сведению и примите взвешенное решение.

Что делать, если банк испытывает трудности?

Если вы узнали, что ваш банк испытывает финансовые трудности, не спешите бежать и снимать все деньги со счета. В большинстве стран существует система страхования вкладов, которая гарантирует возврат определенной суммы в случае банкротства банка. В России, например, Агентство по страхованию вкладов (АСВ) гарантирует возврат вкладов на сумму до 1,4 миллиона рублей. Если сумма ваших вкладов превышает этот лимит, рассмотрите возможность перевода части средств в другой банк.

Изучение стресс-тестов банков – это не самая увлекательная задача, но она может помочь нам сохранить наши сбережения и нервы. Понимание того, как работают банки и как они реагируют на экономические потрясения, позволяет нам принимать более осознанные решения и чувствовать себя увереннее в финансовом мире. Мы не финансисты и не эксперты, но, благодаря нашему любопытству и желанию разобраться, мы смогли защитить свои деньги и избежать лишнего стресса. Надеемся, наш опыт будет полезен и вам!

Подробнее

| LSI Запрос | LSI Запрос | LSI Запрос | LSI Запрос | LSI Запрос |

|---|---|---|---|---|

| Анализ стресс-тестов банков | Рейтинг банков по устойчивости | Страхование вкладов физических лиц | Финансовая стабильность банковской системы | Диверсификация банковских вкладов |

| Как проверить надежность банка | Инвестиции в банковские депозиты | Экономические риски банков | Центральный банк стресс-тесты | Управление финансовыми рисками |